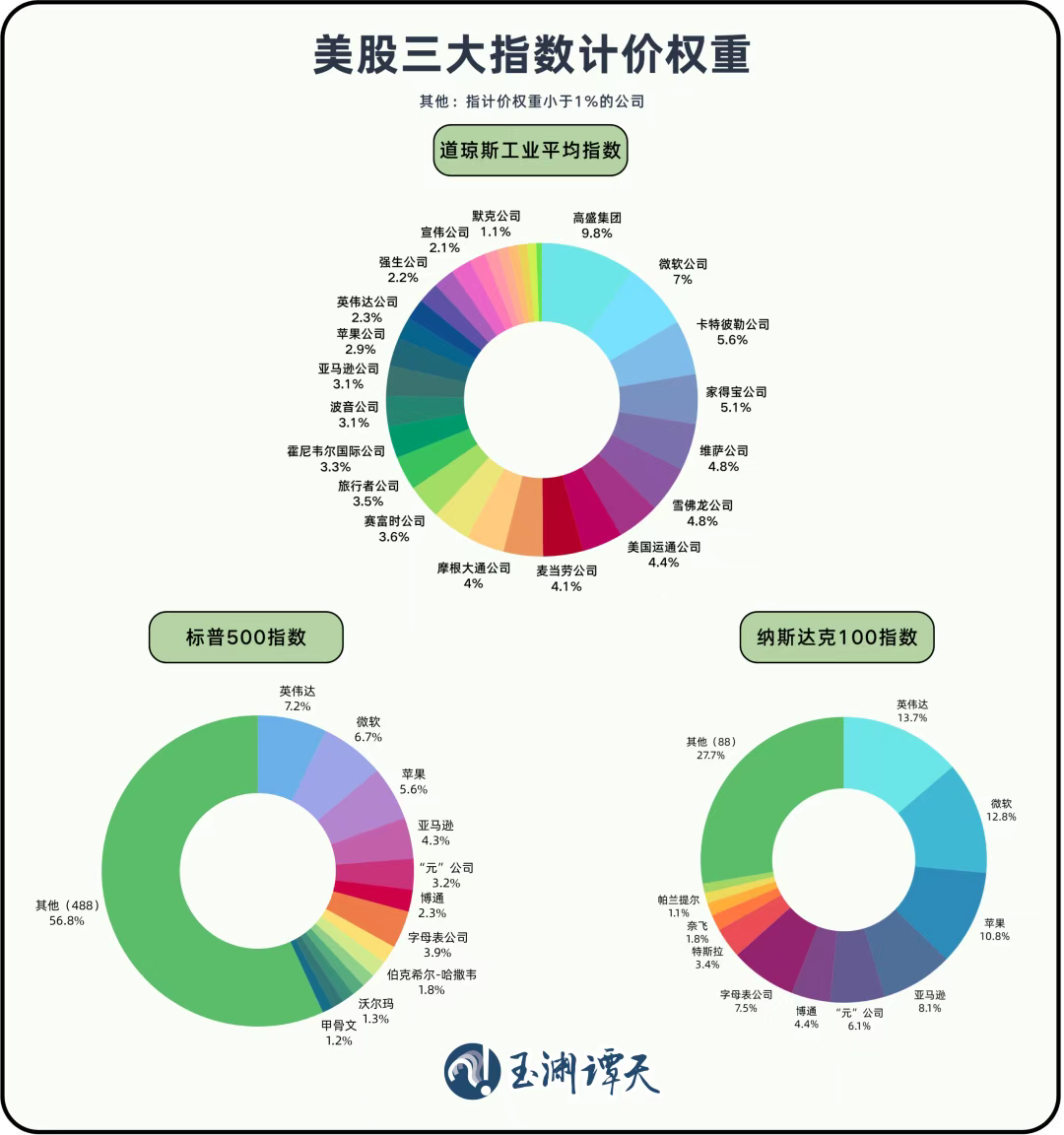

今天的美股三大指数,有相当一部分的生意,其实不靠美国——标普500指数中的成分公司,整体海外营收占比约30%。其中有两类公司特别突出。一类是总部在海外、但选择在美国上市的企业,比如荷兰的光刻机巨头阿斯麦(ASML)就在纳斯达克挂牌,它对纳指的上涨贡献不小。另一类是典型的美国跨国企业,但它们的利润很大程度来自中国、欧洲和新兴市场。换句话说,就算美国经济本身遇冷,这些公司仍可能靠海外市场撑住盈利。因此,市场对美股的韧性预期,其实很多时候建立在“全球化”的基础上。如今,美国政府却在拆解这个支撑它的全球化体系。还有一个原因是——三大指数对少数几家科技巨头的“依赖”很明显。而对本土经济更敏感的标普600小盘股指数,从年初到现在一直走弱,整体走势远不如大盘。类似的情况也出现在罗素2000指数身上。作为追踪美国中小企业表现的重要风向标,罗素2000指数也逐渐和美股大盘拉开了距离。自美国新一届政府上台至7月24日,罗素2000下跌2.84%,与标普500指数之间相差超过7个百分点。如果美股三大指数已不能完全反映这些代表美国经济实感的指标,国际资本是否还会轻易用它们的涨跌来做资产配置的抉择?

配资实盘正规平台提示:文章来自网络,不代表本站观点。